インボイス制度とは?事業者が注意すべきポイントをわかりやすく解説

令和5年10月1日から消費税の仕入税額控除の方式としてインボイス制度が開始されます。このインボイス制度の導入には賛否があり、大きな議論を呼んでいます。

これは消費税の納税義務を免除されてきた免税事業者だけの問題ではなく、フリーランスや小規模事業者と取引がある企業においても、社内の体制を整えるためにあらかじめ準備しておく必要があります。

この記事ではインボイス制度の概要や、事業者があらかじめ準備しておかなければならないことについてわかりやすく説明していきます。

この記事の目次

インボイス制度の概要

インボイス制度とは

インボイス制度の正式名称は、「適格請求書等保存方式」といい、インボイスとは「適用税率や税額の記載を義務付けた請求書」のことを指します。そして、インボイス制度とは、当該請求書によって消費税額の計算をする制度のことです。

具体的には、次の項目を記載した請求書が「インボイス」の要件を満たすものとなります。

- 適格請求書発行事業者の氏名又は名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である場合にはその旨)

- 税率ごとに合計した対価の額および適用税率

- 消費税額

- 書類の交付を受ける事業者の氏名又は名称

インボイス制度の問題点

インボイス制度の是非については賛否両論があります。インボイス制度の何が問題なのでしょうか。

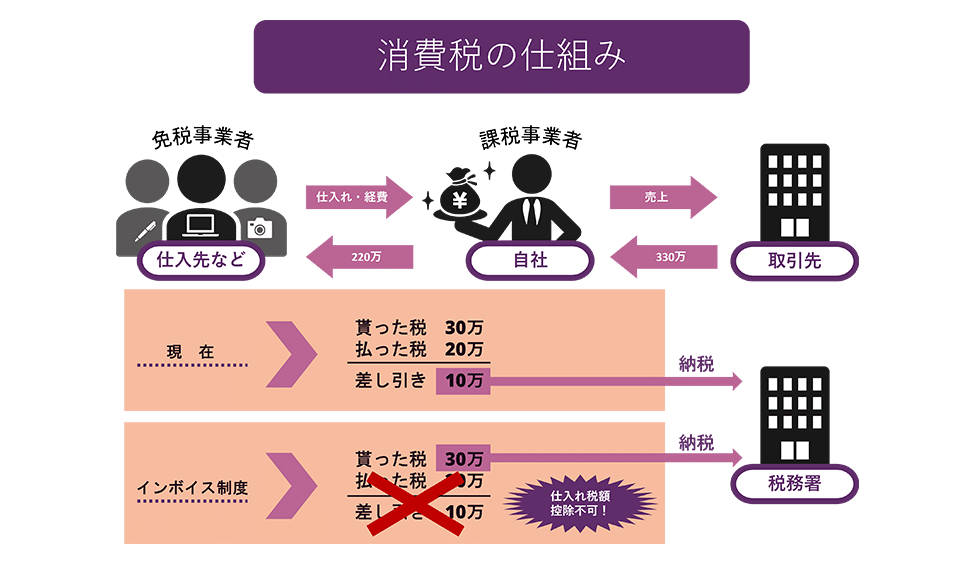

そもそも消費税は、課税売上に係る消費税額から仕入に係る消費税額を控除して納付すべき金額を算定します。この仕入に係る消費税額を消費税額の計算上、仕入税額控除といい、売上に係る消費税額から減額することができます(消費税法第30条)。

従来、消費税の仕入税額控除の適用を受けるためには、「区分記載請求書等保存方式」によった請求書があれば足りました。よって、買い手である課税事業者は免税事業者からの仕入れであっても仕入税額控除の適用を受けることができます。つまり、取引において免税事業者が不利になることは、少なくとも消費税の面からはなかったといえます。

しかし、インボイス制度が開始される令和5年10月1日からは、インボイス制度に則った請求書でなければ買い手は仕入税額控除の適用を受けることはできません。これによって、免税事業者から仕入や役務提供を受けた課税事業者は、当該取引に際して消費税を支払ったとしても、仕入税額控除を受けることができず、税負担が増大することになります。

わかりやすい例を挙げると、課税事業者が免税事業者である仕入先から200万円で仕入をし300万円で売ったケースについて、その消費税の納税額が現在とインボイス制度ではどのように異なるのかを見てみましょう。

図のように、現在は仕入税額控除を受けて10万円を納税すればよかったものが、インボイス制度下では仕入税額控除ができないため、30万円を納税しなければいけなくなります。

よって、取引先は課税事業者と取引して、インボイスに則った請求書を発行してもらい仕入税額控除を受ける方が税負担が減るため、免税事業者が取引から排除されてしまう恐れがあります。もちろん、免税事業者は申告によって課税事業者となることができるため、インボイスに則った請求書を発行することはできますが、課税事業者となればその分税負担が増加し、経営を圧迫する恐れがあります。

インボイス制度導入の背景

このインボイス制度は、なぜ導入が決まったのでしょうか。

実は、消費税が導入される昭和62年の段階で、インボイス制度の導入は議論されていました。しかし、消費税の納税者の大半を占めると予想される中小事業者に配慮し、事務負担の小さい「帳簿方式」が採用されることとなりました。

今回は、主に次の2つの目的からインボイス制度の導入が決定したと言われています。

理由1 適正な税額計算を行うため

理由の1つとして挙げられるのは、消費税額の正確な計算を行えるようにすることです。

2019年の消費税率の改正により、10%と軽減税率の8%の2つの税率が存在することになりました。しかし、従来の請求書の記載方式では、どの商品に8%と10%のどちらの税率が適用されているのかがわかりづらく、これが事務負担の増大や税額計算のミス、不正などを招いているとの批判がありました。

しかし、インボイス制度の導入によって請求書に税率や、適用税率ごとの消費税額を記載することで、正確な税額計算が可能となります。これによって、会計処理をする際のミスを発見しやすくなり、また、不正の防止にもつながると考えられています。

理由2 益税の防止のため

従来は、課税期間の売上高が1,000万円未満の事業者は消費税の納税義務が免除される「免税事業者」でした。この免税事業者は、消費税の納税義務がないため、顧客から預かった消費税を納付する必要がなく、これがそのまま事業者の利益となっていました。これがいわゆる「益税」と呼ばれるものです。

今回のインボイス制度の導入によって、事業者はインボイス制度に登録した事業者からの仕入の請求書がなければ仕入税額控除ができなくなります。よって、事業者が免税事業者のままの場合、適格請求書を発行することができないため、買い手である事業者は、当該仕入による仕入税額控除の適用ができません。

しかし、これでは買い手の税負担が増大してしまうため、多くの免税事業者が課税事業者になり、納税義務が課されることが予想されています。財務省は、インボイス制度の導入によって、課税事業者に転換する事業者が増えることで、約2,000億円の増収を見込んでいます。

インボイス制度に向けて準備すること

それでは、インボイス制度が始まるにあたって、事業者が準備すべきことには何があるでしょうか。

適格請求書発行事業者登録の申請書の提出

事業者がインボイスを発行するためには、税務署長の登録を受けた「適格請求書発行事業者」に限られるため「適格請求書発行事業者の登録申請書」を税務署に提出する必要があります。なお、インボイス制度の始まる令和5年10月1日から適格請求書発行事業者になるためには、令和5年3月31日までに当該申請書を提出する必要があります。

適格請求書等の交付の体制を構築

適格請求書発行事業者となった事業者は、取引の相手方の請求に応じて、適格請求書を交付する義務を負います。また、返品や値引きなどを行った場合には適格返還請求書を、交付した適格請求書等に誤りがあった場合には修正した適格請求書の交付が必要になります。また、いずれの請求書であってもその写しを保存する必要があります。

事業者は、これらの適格請求書等を交付・保存する体制を整えなければいけません。

6年間の経過措置への対応

インボイス制度が導入される令和5年10月から6年間にわたる経過措置が設けられており、これが事務負担を増大させると考えられます。

具体的には、令和5年10月1日から3年後の令和8年9月30日まで、免税事業者からの仕入であっても、仕入に係る消費税の80%を仕入税額控除の金額に含めることができます。そのため、経理担当は、まず仕入先が課税事業者か否かを判別し、免税事業者であれば仕入にかかった消費税額に80%を乗じた金額を仕入税額控除として計上する必要があります。

また、令和8年10月1日から3年後の令和11年9月30日までは、仕入にかかった消費税額の50%が仕入税額控除となります。

このように、2段階の経過措置があることによって、インボイス導入から6年間は経理の事務負担は大きなものになるでしょう。

インボイスへの対応は計画的に

インボイス制度の導入は、これまでの税制から考えても大きな転換であると言えます。特にこれまで免税事業者であった事業者は、このまま免税事業者とするか、インボイスを発行するために課税事業者となるかを決める必要があります。

また、免税事業者のまま取引をする場合、取引先は仕入税額控除を受けることができないため、消費税額分の値下げを要求してくることも想定されます。このような納入業者いじめが行われた場合には、早急に国税庁や弁護士等に相談することが重要です。

まとめ:インボイス制度の注意点

ここでは、インボイス制度やその問題点などについてわかりやすく解説しました。インボイス制度が始まると、免税事業者に支払った消費税を仕入税額控除することができなくなり、税負担が増えることになります。

インボイス制度が開始されるのはまだ先のことではありますが、フリーランスや小規模事業者などの免税事業者と取引がある企業は、早めに社内の体制を整えて準備しておく必要があります。また、免税事業者は、取引条件が一方的に不利になる契約変更を強いられた場合などは弁護士に相談することをおすすめします。

当事務所による対策のご案内

モノリス法律事務所は、IT、特にインターネットと法律の両面に高い専門性を有する法律事務所です。当事務所では、東証上場企業からベンチャー企業まで、さまざまな案件に対する契約書の作成・レビューを行っております。もし契約書等についてお困りであれば、下記記事をご参照ください。

カテゴリー: IT・ベンチャーの企業法務

タグ: IT・ベンチャー:契約書契約書